За правилами в МФО отримати мікрокредит онлайн на карту в Україні можуть громадяни віком від 21 до 65 років. Частина компаній працюють з клієнтами від 18 до 75 років, а деякі — взагалі не встановлюють верхнього ліміту

Ми склали портрет позичальника, який найчастіше звертається в мікрофінансові організації.

Хто найчастіше звертається за мікрокредитом в Україні: статистика

За статистикою за декілька минулих років (2015-2018), мікрокредити в Україні найчастіше беруть з такими умовами:

- Мета: оплата повсякденних витрат (купівля продуктів, оплата послуг).

- Розподіл по населених пунктах: населення до 50 тисяч — 54%, населення від 51 до 500 тисяч — 18%, населення понад 1 млн — 21%.

- Розподіл за статтю: жінки — 54%, чоловіки — 46%.

- Сімейний стан: в шлюбі (офіційному або цивільному) — 73%, розлучені — 14%.

- Середня сума, яку оформляють: 3-5 тисячі грн.

- Зайнятість клієнта: найчастіше — у сфері послуг (близько 25-30%), потім — у сфері торгівлі (близько 20-25%).

- З яких доходів погашається кредит: найчастіше з зарплати, рідше — з пенсії.

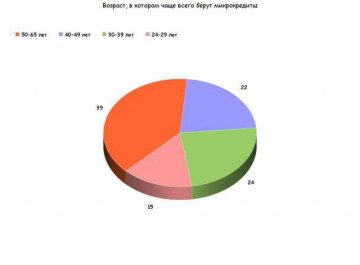

Що стосується віку, в якому найчастіше беруть мікрокредити — в Україні це 50-65 років (39% від всіх звернень). На 2 місці — 30-39 років (24%), потім 40-49 років (22%), і 24-29 років (15%).

Порівняння з іншими країнами: хто найчастіше оформляє мікрокредити за кордоном?

Для порівняння подивимось статистику та відгуки по мікрокредитах в інших країнах.

У Росії найбільш частими клієнтами МФО є:

- Стать — частіше чоловіча (близько 65-70%).

- Мета: оплата повсякденних витрат (близько 30% від загального числа клієнтів).

- Середня сума позики — 10-15 тисяч рублів.

- Середній дохід позичальника: 20-25 тисяч рублів. Зарплати вище 30 тисяч рублів зазвичай зустрічаються тільки у клієнтів МФО, що живуть в Москві і Санкт-Петербурзі.

- Вік 21-35 років (близько 50-55%).

- Сімейний стан: цивільний або офіційний шлюб.

У Казахстані мікрокредити беруть такі клієнти:

- Стать: жінки — 60-63%.

- Вік: 18-24 років — 39%, 25-30 років — 26%, 31-40 років — 19%, 41-50 років — 9%, старше 50 — 7%.

- Регіон проживання: найчастіше — великі міста: Алмати (21%), Алматинська область (12%), Астана (17%).

- Сума позики: до 15 000 тенге (за курсом на весну 2019 — близько 1000-1100 грн) — 44%, від 15 до 30 тисяч тенге (до 2200 грн) — 29%, від 30 до 50 тисяч тенге — 15%.

- Частота обертання постійних клієнтів: 2-3 рази в рік — 37% (тобто приблизно кожен 3 позичальник звертається до МФО 2-3 рази).

- Розподіл за сферами діяльності: сфера послуг і сфера торгівлі — близько 40-50%, студенти — 9%, безробітні — 5%, домогосподарки і мами в декреті — 4%.

- Середній дохід позичальника: 60-120 тисяч тенге (близько 4300-8500 грн) — 54%, 30-60 тисяч тенге (1700-4300 грн) — 27%.

- Мета оформлення: до зарплати — 42%, на невідкладні потреби (оплата комуналки, лікування, погашення інших боргів) — 32%, споживчі цілі (придбання техніки, одягу) — 15%.

В інших країнах ринок мікрокредитування найсильніше розвинений у країнах Східної Європи та в Індії.