На економічні успіхи Туреччини варто дивитися більш реалістично, незважаючи на той комплементарно-захоплений тон, в якому донедавна їх було заведено описувати в ЗМІ (зокрема українських).

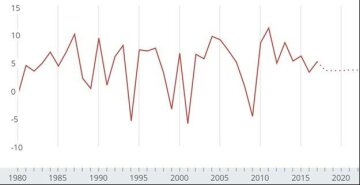

Зокрема, з 1980 по 2017 роки динаміка реального ВВП Туреччини має нестійкий характер, бурхливі підйоми змінюються не менш різкими спадами (хоча після 2008 року економіка зростає стабільніше, падіння ВВП фіксується рідше і глибина цього падіння менша, ніж у низку років, що припадають на період із 1980 по 2008 роки).

За великим рахунком Туреччина протягом останніх десяти років стимулює економічне зростання за допомогою кредитної експансії, і в останні роки це викликає стабільну інфляцію.

Наприкінці минулого року ЦБ Туреччини заявляв про досягнення в жовтні 2017 року 13-річного піку інфляції – 11,9% (рік до року).

Але цей рекорд з успіхом було побито цього року – в травні інфляція склала 12,5%, а в червні – 15,4%.

Перегрів економіки Туреччини через кредитний бум обговорюється з 2016 року. Ймовірність «жорсткої посадки» економіки Туреччини при відмові від стимулювання кредитної експансії не така вже й низька.

Наскільки ймовірна тривала і повноцінна фінансова криза? Здавалося б, банківська система Туреччини доволі добре регулюється, а якість кредитних портфелів у турецьких банках висока.

Але валютна криза здатна стати тригером фінансової кризи.

Річ у тім, що турецький бізнес активно позичав у інвалюті, й зараз кредитний рейтинг Туреччини гірший від грецького, а облігації великих банків торгуються з прибутковістю 20% річних.

Падіння курсу ліри означає зростання вартості обслуговування боргу, формує побоювання дефолту і на цьому тлі провокує додатковий відтік капіталу з турецької економіки.

За оцінками ЄЦБ, турецькі позичальники винні іспанським, французьким та італійським банкам близько 140 млрд доларів, переважно у вигляді валютних позик, і в умовах різкої девальвації валюти ризики таких активів зростають.

У політичному плані Туреччина зараз активно протиставляє себе Заходу, тому їй навряд чи можна сподіватися на пакет рятівних заходів до розгортання повноцінної рецесії.

Також є великі ризики внаслідок високої залежності економіки від припливу капіталу – Туреччина є країною з хронічним дефіцитом рахунку поточних операцій (а ще і з хронічним дефіцитом держбюджету).

Ще один ризик для економіки Туреччини полягає в ймовірності здування бульбашки на ринку нерухомості.

Дешевим кредитом користувалися практично всі сектори економіки, відчутним наслідком чого був постійний ріст вартості нерухомості. Інвестиції в нерухомість в Туреччини становили близько 10% ВВП — істотно вище, ніж у США і КНР, і порівнянно з рівнем Ірландії та Іспанії.

Тут варто нагадати, що саме криза на ринку нерухомості в США, Іспанії та Ірландії була однією з причин падіння економік цих країн у 2007-2009 роках.

Про санкції Заходу щодо РосіїЗниження цін на активи в Туреччині вже почалося – воно триває з першого кварталу 2017 року.

Це може призвести не тільки до припинення кредитного буму, але й до істотного погіршення економічної динаміки в країні. Будемо стежити за розвитком подій…

В’ячеслав Бутко, економіст, керуючий партнер інвестпроекту Thomson & French